Экономическая эффективность энергосберегающих инвестиций. Нельзя ошибаться

Economic Efficiency of Energy Saving Investments. No Room for Mistakes

Yu. A. Tabunschikov, Doctor of Engineering, Professor at Moscow Institute of Architecture (State Academy), I. N. Kovalev, Candidate of Engineering, Associate Professor at the Institute of Management, Business and Law (Rostov-on-Don)

Keywords: discounted income, profitability index, payback period, investments

Assessment of economic efficiency of any middle- and long-term investments in energy saving measures is the most responsible phase of economic feasibility justification of such measures.

Оценка экономической эффективности любых средне- и долгосрочных инвестиций в энергосберегающие мероприятия – наиболее ответственный этап обоснования экономической целесообразности этих мероприятий.

Экономическая эффективность энергосберегающих инвестиций

Нельзя ошибаться

Оценка экономической эффективности любых средне- и долгосрочных инвестиций в энергосберегающие мероприятия – наиболее ответственный этап обоснования их экономической целесообразности.

Критерием целесообразности инвестиционного проекта в мировой практике принята величина чистого суммарного дисконтированного дохода (ЧДД), полученного за нормативный срок службы Т(год) инвестиции проекта, то есть величина превышения конечного суммарного дохода над величиной инвестиций [1]. Но величина ЧДД сама по себе не дает исчерпывающего представления о доходности инвестиций. Она должна быть обязательно соотнесена с величиной соответствующих инвестиций. С этой целью используют дополнительный критерий (хотя этот дополнительный является, по существу, основным критерием), который называют индексом доходности инвестиций ИД [1]. Индекс доходности определяет чистый доход на один рубль вложенных средств за нормативный срок службы Т инвестиций. Таким образом, ЧДД и ИД отнесены к концу срока службы, когда определяется конечный результат ингвестиций.

В плановой экономике целесообразность инвестиций определялась величиной нормативного срока окупаемости Тн проекта, что в условиях постоянных цен и линейной экономики было в известной степени оправданно. При скорости окупаемости меньше нормативной (Т0 < Тн) предполагаемый суммарный доход в конце срока службы t = Т с очевидностью предполагался «большим либо очень большим», и отпадала надобность интересоваться, что происходит далее, при t > T0. В этом принципиальное различие оценок эффективности в плановой экономике и рыночной, вне зависимости от того, насколько успешно рыночная экономика складывается.

К сожалению, сейчас в ряде работ наблюдается тенденция к возврату к оценке целесообразности инвестиций по величине срока окупаемости Ток как норматива, хотя и подразумевается его расчет, как можно предположить, с учетом дисконтирования доходов. Вызывает возражения даже не столько сам этот факт, сколько ограничение этой величины сверху далеким половинным сроком службы инвестиций (Ток ≤ 0,5Т) с оговоркой – но не более 12 лет! Подобное использование «растянутого» нормативного срока окупаемости оставляет нерешенным главный вопрос – чему же равна при этом величина индекса доходности (ИД), этого основного показателя эффективности (!), и насколько она приемлема? Не окажется ли конечный эффект незначительным при столь широком диапазоне изменения срока окупаемости Ток? Попытаемся осветить этот аспект, задавшись упомянутым граничным значением [Ток] = 0,5Т = 10 лет при параметрах инвестиционной схемы К = 100 у. е., где К – капитальные вложения, инвестиции и Т = 20 лет. Примем вначале прогнозируемую норму дисконта r = 0,15.

Для определения величины ИД посредством основополагающей рыночной формулы (1) нужно предварительно рассчитать номинальный доход Д за первый год, исходя из заданной величины Ток = 10 лет. На основе формулы (6) получаем:

Д = Кr/[1 – (1 + r)–Tок] = 20 у. е./год.

И тогда уравнение (1) приводит к величине индекса доходности ИД = 0,25.

Заметим, еще раз, что срок окупаемости Ток предполагаем рассчитанным с учетом дисконта доходов во времени, не допуская даже мысли о его определении по старинке бездисконтным («простым») методом.

При большем дисконте r = 0,22 оказывается, что Д = 25,5. Оставив остальные цифры без изменений, рассчитаем вновь индекс доходности. Его показатель серьезно снизился: ИД = 0,14.

Представляется, что полученные величины ИД не смогут удовлетворить инвестора: получить на 1 рубль через 20 лет чистый доход 14 или 25 копеек совершенно неперспективно.

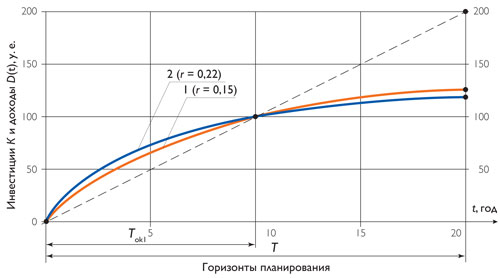

На рис. 1 рассмотренный пример иллюстрирован двумя соответствующими денежными диаграммами, обе пересекают горизонталь К в одной и той же точке Ток = 10 лет согласно исходному заданию. Прослеживается закономерность: с ростом ожидаемого дисконта индекс доходности ИД резко снижается, возможно – до недопустимой величины. На этом рисунке прерывистая прямая линия, соединяющая начало координат с точкой ИД = 1, пересекает горизонталь К = 100 у. е. как раз на ее половине. Не явилось ли это основанием для замены выпуклой кривой ДД(t) прямой линией, с вытекающим отсюда неоправданным ограничением Ток ≤ 0,5Т? Попытки аппроксимации парабол прямыми линиями, если это имело место, требуют серьезных обоснований. Впрочем, вероятность такой неадекватной идеи весьма мала, но все может быть!

|

Рисунок 1. Дисконтированные кривые дохода при заданном Tок = 10 лет |

Представляется, что к настоящему времени накопилось достаточное количество методического материала, обеспечивающего грамотное проведение расчетов. Но по непонятным причинам до сих пор отсутствуют какие-либо нормативные акты, определяющие, на основании каких критериев и кем принимаются решения. Уповать на рыночный характер экономики, где все делается частным инвестором и ему решать на месте, что делать, – это очевидная несложная часть решения проблемы, но далеко не вся проблема. В стране существует огромный сектор государственных и приравненных к ним инвестиций. Как там мыслится решать системные энергосберегающие проблемы? Кто должен задавать минимальный уровень индекса доходности инвестиций ИДmin? Для соответствующих расчетов необходимы прогнозные усредненные данные по инфляции, по ценам на энергоносители. Иначе каким образом рассчитывать номинальные доходы Д от инвестиций?

Расчетные алгоритмы экономической эффективности инвестиций (на рыночной основе)

Дисконтированная кривая дохода от инвестиций – это основная зависимость в рассматриваемой теме – представляет собой параболу [1, 2], образуемую постепенным суммированием ежегодных дисконтированных доходных поступлений:

ДД(t) = Д/r[1 – (1 + r)–t] при t = 1, 2, ... Т. (1)

Здесь: Д – номинальный доход за первый год реализации энергосберегающего мероприятия на момент инвестиций (у. е./год);

r – прогнозированная усредненная норма дисконта на предстоящий период времени Т (о. е.)

На рис. 1 показаны две такие кривые (1) для разных значений Д и r, но дающие одинаковый, для примера, конечный результат: а) значение ЧДД(Т) как превышение конечного суммарного дохода ДД(Т) над величиной инвестиций К (у. е.) или б) значение индекса доходности инвестиций (ИД) как отношение ЧДД/К, что в виде формул имеет вид:

ЧДД = ДД(Т) – К, (2)

ИД = ЧДД/K= ДД(Т)/K – 1. (3)

Далее будем ориентироваться на показатель ИД как более характерный.

Рассмотрим последовательность расчетных процедур для получения упомянутых решений.

Введем показатель ИД в (1) с использованием (3):

ИД = Д/Kr[1 – (1 + r)–T] – 1. (4)

Полученная формула (4) функционально связывает две ключевые величины: ИД и Д. Задаваясь желательной эффективностью [ИД] ≥ ИДmin, можно найти соответствующую допустимую область доходности [Д] ≥ Дmin инвестиций, и наоборот. При этом экзогенный показатель r является независимой (внешней) исходной переменной.

Согласно (4) при заданной величине ИД минимально необходимая номинальная доходность определяется так:

Дmin = К•r (ИДmin + 1)/[1 – (1 + r)–T]. (5)

Примечание. В формулах (4) и (5) дисконтный множитель в квадратных скобках в ряде случаев может быть принят за 1. Тенденция такова, что чем больше срок Т и норма дисконта r, тем больше оснований для такого допущения.

Вспомогательный показатель эффективности – срок окупаемости инвестиций с учетом дисконтирования доходов также образуется на основе (1) [2, 3]:

Ток = –ln(1 – r•К/Д)/ln(1 + r) ≈ – ln[ИД/(ИД + 1)] /r. (6)

Расчетные эксперименты. Схемы расчетов проиллюстрируем на том же примере: инвестиции К = 100 у. е. со сроком службы Т = 20 лет.

Формулировка прямой задачи: нужно определелить минимальную доходность инвестиций Дmin, обеспечивающую минимально допустимый индекс доходности ИДmin.

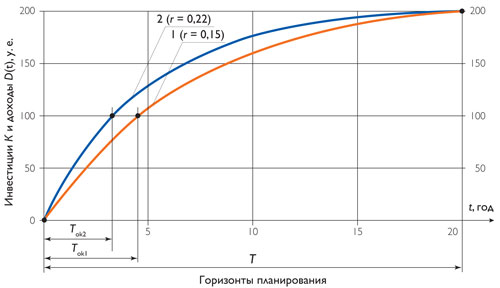

Зададим ИДmin = 1. При r = 0,15 минимально допустимая доходность инвестиций согласно (5) Дmin = 32 у. е./год. При этом дисконтированный срок окупаемости в сооответствии с (6)

Ток = –ln[ИД/(ИД+1)]/r = 4,6 года. (7)

Заметим, что дисконт r, как правило, должен не менее чем в два раза превышать среднюю инфляцию за период Т. В перспективе, учитывая складывающуюся напряженную экономическую ситуацию, следует ориентироваться на возрастание дисконта по причине расширения зон неопределенности, роста инфляции, роста дефицита инвестиционных ресурсов, а также в условиях реальной вероятности непредвиденных обстоятельств. За риск приходится платить ростом дисконтной ставки. Во всяком случае, в качестве перспективной величина r > 0,2 весьма вероятна и правдоподобна.

Примем, теперь, что r = 0,22, при этом требуемая доходность растет: Дmin = 44,8 у. е./год, а срок окупаемости снижается: Ток = 3,4 года.

Расчеты иллюстрированы на рис. 2 двумя дисконтированными кривыми доходности, ДД1(t) и ДД2(t). Заметим, что начальный наклон этих кривых как раз и характеризует начальную доходность Д инвестиций через параметр Т0 = К/Д – простой (бездисконтный) срок окупаемости, хорошо знакомый по плановой экономике. Таким образом, с ростом дисконта (при ухудшении экономической ситуации) сокращается база энергосбережения, поскольку выгодными оказываются мероприятия с повышенной эффективностью. При этом дисконтированные сроки окупаемости сокращаются.

|

Рисунок 2. Дисконтированные кривые дохода при заданном ИД = 1 |

Формулировка обратной задачи. Допустим, инвестиции имеют номинальную доходность 45 у. е./год, нужно найти соответствующий индекс доходности. Согласно (4) получаем ИД = 1,8. Срок окупаемости при этом еще более сокращается: Ток = 2,9 года.

Сроки окупаемости Ток энергосберегающих инвестиций при ИД ≥ 1, как видим, не превышают 5 лет, а при умеренной инфляции – 3–4 года.

В рыночной экономике, как уже сказано, этот показатель, в отличие от плановой экономики, утрачивает свое универсальное значение в качестве критерия эффективности. Тем не менее, обладая наглядностью и став привычным мерилом скорости возврата инвестиционных ресурсов, он может использоваться в качестве дополнительного критерия успешности энергосберегающего проекта. Но при этом нужно иметь в виду, что в условиях отечественной экономики практически всегда следует ориентироваться на «быстрые» сроки окупаемости:

Ток < (3–5) лет.

Литература

- Методические рекомендации по оценке эффективности инвестиционных проектов / рук. авт. кол. В. В. Косов, В. Н. Лившиц, А. Г. Шахназаров. – 2-е изд. – М. : Экономика, 2000.

- Руководство по оценке эффективности энергосберегающих мероприятий / А. Н. Дмитриев, И. Н. Ковалев, Ю. А. Табунщиков, Н. В. Шилкин. – М. : АВОК-ПРЕСС, 2005.

- Ковалев И. Н. Об окупаемости и рентабельности долгосрочных инвестиций // Энергосбережение. 2014. № 6.

- Ковалев И. Н., Табунщиков Ю. А. Особенности оптимизации толщины утеплителя наружных стен зданий // Энергосбережение. 2017. № 8.

Статья опубликована в журнале “Энергосбережение” за №1'2019

pdf версия

pdf версия Статьи по теме

- Техническое управление активами

АВОК №1'2016 - Особенности оценки эффективности государственных и частных инвестиций (инвестиции бизнеса)

Энергосбережение №2'2007 - Верной ли дорогой идете, товарищи? О понятии «энергетическая эффективность» в российском законе об энергосбережении

Энергосбережение №4'2019 - Экономическая эффективность утепления стен каркасного дома. Часть 2

Энергосбережение №7'2019 - Выбор эффективных систем газораспределения

АВОК №8'2011 - Эффективность использования воздушных тепловых насосов в условиях Пермского края

АВОК №3'2014 - О моделировании линейной экономики (социалистической плановой) и нелинейной (рыночной): в чем различие, насколько оно серьезно и каковы риски

АВОК №8'2015 - Рациональный подход к вопросам энергосбережения

Энергосбережение №5'2017 - Регулирование теплопотребления в малоэтажных зданиях существующей застройки

Энергосбережение №8'2017 - Формирование групп энергосберегающих технологий с учетом технико-экономической целесообразности

Энергосбережение №1'2018